《2016年互联网汽车金融白皮书》监管会更严格

近日,监管细则中的“限贷令”,让网贷圈炸开了锅。P2P平台何去何从?什么业务符合小额分散的要求,还能为投资者带来有市场竞争力的收益?由盈灿咨询联合微贷网发布的《2016互联网汽车金融白皮书》(以下简称:《白皮书》),或许能够为大家带来一个新的视野。

监管细则将加速车贷领域竞争

8月24日,《网络借贷信息中介机构业务活动管理暂行办法》正式出台。其中,关于借款上限的规定:“同一平台个人最多借款20万元,同一法人或其他组织最多借款100万元;不同平台个人最多借款100万元,同一法人或其他组织最多借款500万元”。由此可见,监管层对P2P网贷平台的定位是“小额、普惠”,是对传统金融机构的补充,服务对象应该是中小微企业、消费者、农户等。

消费信贷由此迎来风口。而P2P行业的另一大主流业务——车贷,也将成为另一个激烈“厮杀”的战场。

《白皮书》认为,贷款金额一般都在20万元以内的汽车消费贷款和汽车抵押贷款,将成为众多的P2P网贷平台业务转型的首选,未来互联网车贷市场的竞争,将更加激烈。

不过,对于目前以车贷为主业的P2P平台,已经具有了一定的市场影响力和先发优势,相比未来新进入者,可能在竞争中更具优势地位。

车贷的发展,得益于蓬勃发展的互联网汽车金融市场。

盈灿咨询预计,2016年我国互联网汽车金融的总市场规模可达1.1万亿元,到2018年,我国互联网汽车金融的总规模可达1.85万亿元。未来互联网汽车金融行业前景广阔。

值得关注的是,《白皮书》还就互联网汽车金融市场的现状、商业模式及其特色(如地域、品牌、车型)等作了分析,同时对互联网汽车金融用户(投资人、借款人)进行了画像,并对行业的政策扶持动向、发展中存在的问题、发展趋势等做了深入分析。

01

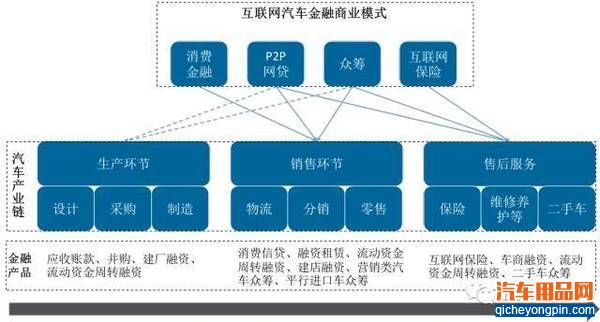

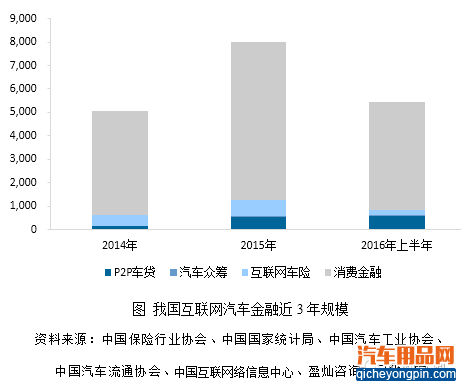

目前,我国互联网汽车金融主要商业模式包括P2P网贷、消费金融、众筹,以及互联网保险等。统计P2P网贷、众筹和互联网保险三种商业模式的总规模,2015年这三种互联网汽车金融商业模式的总规模为1277.8亿元,相对于2014年增长超过100%,2016年上半年总规模约850亿元,全年有望超过2000亿元。

图 互联网汽车金融场景图资料来源:盈灿咨询

另外,据盈灿咨询综合测算,2015年我国互联网汽车消费金融市场规模为6710亿元,同比去年增加超过50%,预计2016年互联网汽车消费金融市场规模可达9000亿元。

综合以上数据,预计2016年我国互联网汽车金融的总市场规模可以达到1.1万亿元,到2018年,我国互联网汽车金融的总规模可达到1.85万亿元。

02 P2P车贷特色分析

2.1 P2P车贷业务发展分析

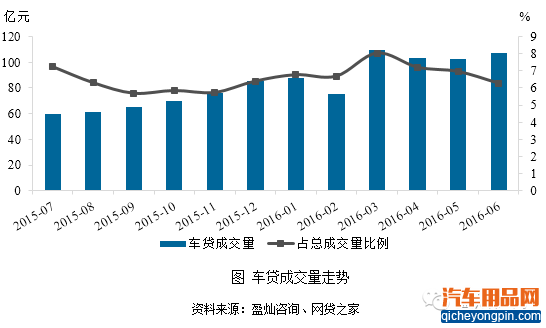

2.1.1成交量

从成交量来看,2015年7月至2016年6月车贷总体成交量达到1004.09亿元,而整个P2P网贷行业累计成交量为15239.7亿元,车贷业务总体成交量占据行业总体成交量的比例约为6.59%,一年来车贷业务成交量月均复合增长率达到5.01%。再从占总成交量比例的走势看,总体数值介于5.67%-8.03%的区间波动。

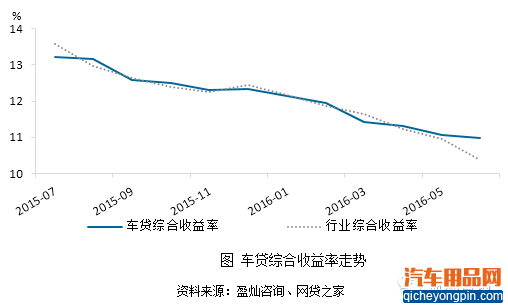

2.1.2综合收益率

从车贷综合收益率的各月走势来看,与P2P网贷行业收益率呈现交错下行的态势。根据统计,近一年车贷综合收益率为11.94%、同期行业的综合收益率为11.90%,可见车贷综合收益率略高于行业综合收益率,不过总体差距不大。截至2016年6月底,P2P网贷行业车贷的综合收益率下降至10.97%,高于行业平均综合收益率10.38%,高了59个基点。

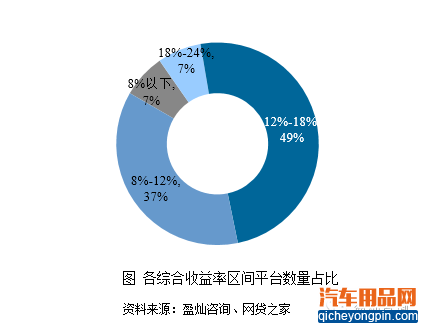

从各综合收益率区间平台数量占比看,多数平台的车贷业务的综合收益率介于12%-18%之间,占比数值达到了49%。其次,为综合收益率位于8%-12%以下,平台数量占比达37%。另外,车贷业务中综合收益率8%以下与18%-24%的平台数量占比均为7%。

2.1.3借款期限

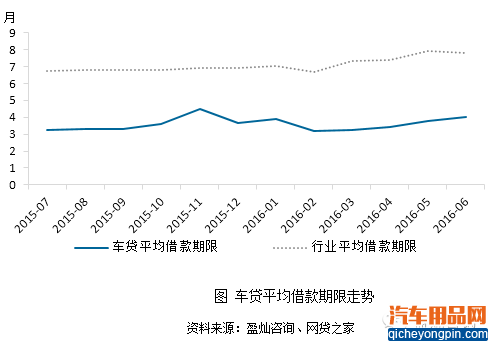

从车贷平均借款期限看,2015年7月至2016年6月车贷业务的平均借款期限为3.62个月,而同期行业的平均借款期限为7.15个月,可见车贷业务的平均借款期限要显著小于行业的平均借款期限。

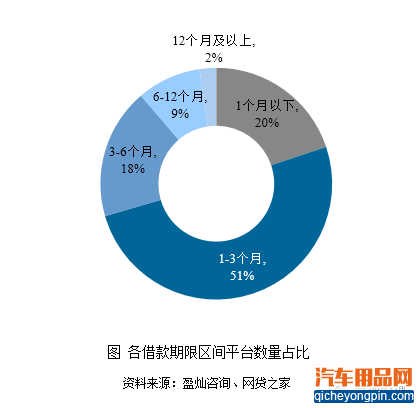

各平均借款期限平台数量占比来看,多数平台的平均借款期限为1-3个月,占比高达51%,其次为1个月以下的平台数量占比20%,3-6个月的平台数量占比也达到了18%。6个月以上的平台数量占比仅为11%。这组数据也说明了车贷业务一般以短期标为主的事实,因此车贷业务的平均借款期限仅为3.62个月。

2.1.4地域分析

盈灿咨询数据统计发现,2015年7月初至2016年6月底全国至少有1070家P2P网贷平台有涉及车贷业务。这些车贷平台的地域分布情况与P2P网贷平台的地域分布情况基本相同,主要位于广东、北京、浙江、上海、山东等省市,这5个省市车贷业务平台数量分别为173家、154家、123家、109家、100家。

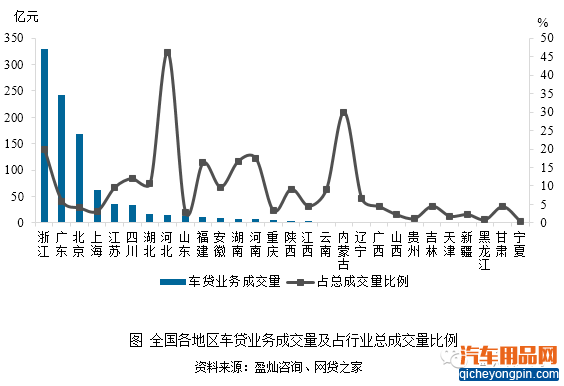

从全国各地区的车贷业务成交量看,浙江、广东、北京位列全国前三位,成交量分别达到330.33亿元、242.52亿元、167.69亿元,是全国唯一3个超过100亿元的省市。

2.1.5发标数量

2015年7月至2016年6月底,整个P2P网贷行业车贷业务的累计发标数量约为101万个。从平台车贷发标数量上看,2015年7月至2016年6月底,微贷网车贷标数量超过35万个,占比达到了35.41%;投哪网是另一家发标数量超过10万个的平台,占比达到了10.11%。

盈灿咨询选取了车辆抵/质押为主要业务模式的平台,通过对这类平台近一年累计成交量进行排序,列举了10家累计成交量排名靠前的平台。

2.2车辆分析

2.2.1 车辆品牌

通过选取21个典型平台为样本分析P2P车贷业务的车辆品牌及车型状况(21家平台以微贷网为首),分析发现2015年7月初至2016年6月底,这21个平台的车贷业务累计发标数为47.22万个,车贷业务一共涉及104个汽车品牌,而这104个汽车品牌中有10个品牌的累计车贷业务发标数量占比最高,经过统计计算达到了64.93%。这10个品牌分别是大众、丰田、奥迪、别克、马自达、本田、现代、宝马、奔驰、日产。

2.2.2车辆子品牌

通过对47.22万个样本的车辆进行统计分析,发现共涉及625种汽车子品牌,其中有3种子品牌的发标总数量超过1万个,分别为凯美瑞、科鲁兹、宝马5,发标数量分别达到1.18万个、1.13万个、1.03万个。统计发现共有20种子品牌的发标数量超过5000个、109个品牌型号的发标数量超过1000个。子品牌前十位中,日系车占据四个位置、德系车与美系车分别占据三个位置,这也与品牌分布情况比较类似,进行车贷业务的车辆以日系、德系、美系三个派系为主。

图 车辆子品牌云图分布

资料来源:盈灿咨询、网贷之家

注:云图上面字体越大表明该品牌型号的发标数量越多

2.2.3车辆系别和车型

从47.22万个样本数据统计结果看,德系、日系车辆的占比分别为27.97%、27.91%,美系、国产中系占比分别为15.22%、14.69%,韩系及其他国家系别车辆占比分别为9.71%及4.50%。数据显示国产中系车的占比数量并不高。从车贷业务的车型角度进行分析,可以发现进行车贷业务的车辆车型主要为紧凑型车、中型车、SUV三种类型,占比分别达到31.18%、26.74%、25.93%,累计占比达到了83.84%。

2.3互联网汽车金融用户画像

2.3.1投资人画像

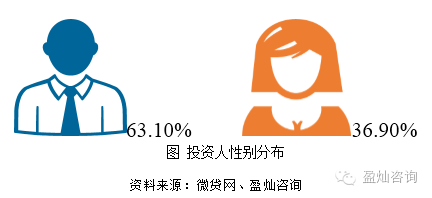

投资人多为男性。根据微贷网提供的数据,互联网汽车金融产品的投资人多为男性,其占比为63.10%,女性投资人占比为36.90%。

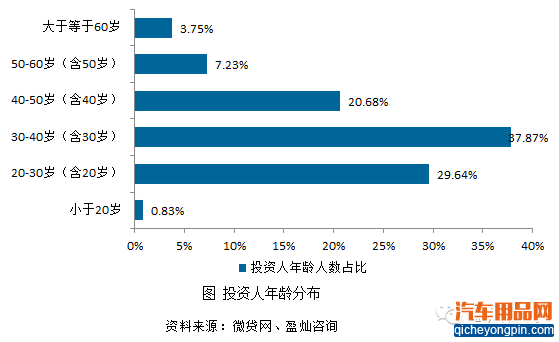

年轻人更能接受互联网汽车金融投资方式。对投资人的年龄进行分析,30-40岁(含30岁)投资人的占比为37.87%,是投资互联网汽车金融产品的主力军;其次是20-30岁(含20岁)的人群,占比为29.64%;排在第三位的是40-50岁(含40岁),占比为20.68%。与中老年人相比,年轻人更容易接受互联网汽车金融理财这一新鲜的事物,对互联网的操作也更加的熟练。30-40岁(含30岁)与20-30岁(含20岁)人群相比,三四十岁的投资人整体财务更加的自由,投资资金也更充裕。

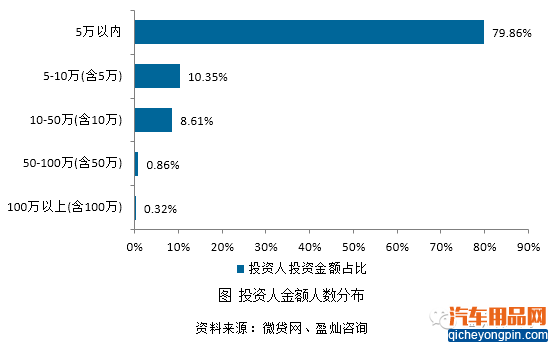

投资金额多集中在5万以内。对投资人的投资金额进行分析,多数投资人的投资金额在5万以内,占比达到79.86%。P2P网贷平台、众筹平台等相关的互联网汽车金融理财平台,对投资金额的门槛要求都比较低,小额也可以参与理财,正好与银行理财产品形成互补,因此投资人的投资金额在5万以内的较多。

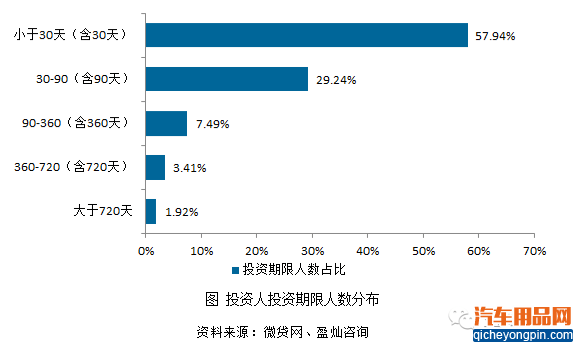

投资人偏好流动性好的理财产品。根据微贷网提供的数据分析,87.18%的投资人均选择90天以内的理财产品进行投资,其中57.94%的投资人选择投资期限在1个月以内理财产品进行投资,29.24%的投资人选择期限在30-90天之间的理财产品。目前我国互联网汽车金融机构提供的理财产品多以短期理财为主,部分机构开始发布较长期限的标的,预计未来互联网汽车金融理财产品的投资期限也将随之增长。

2.3.2借款人画像

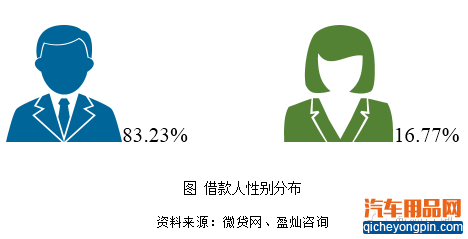

中青年男性借款人数比较多。根据微贷网数据分析结果显示,男性借款人占比为83.23%,女性借款人占比为16.77%。男性相对于女性而言,更容易接受互联网汽车金融这种新型的融资方式。

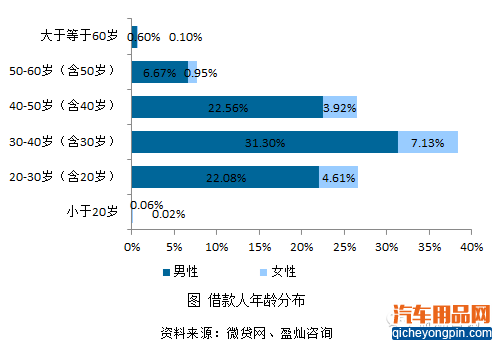

从借款人年龄来看,通过抵押、质押车辆获得贷款的借款人年龄主要集中在30-40岁(含30岁)之间,占比达到38.43%,其中,男性的比例为31.30%,女性的比例为7.13%,随着 “而立”之年的到来,创业、深造、结婚、生子等原因使得借款人对资金的需求也随之上升。此外在20-30岁(含20岁)以及40-50岁(含40岁)这两个年龄段借款人数也比较多,占比分别为26.69%和26.48%。20岁以内的借款人数较少,仅占0.08%的比例。

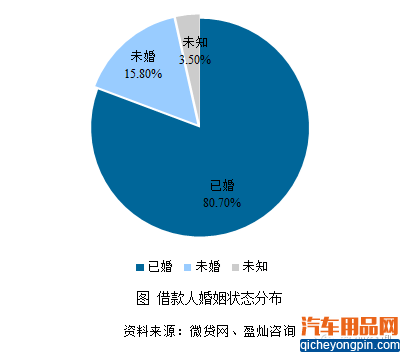

已婚人士贷款需求更旺盛。根据微贷网提供的数据显示,通过抵/质押车辆获得贷款的借款人多为已婚人士,占比为80.70%,未婚的借款人占比为15.80%。相较于单身人士,伴随着结婚和生子的到来,已婚人士的消费需求更多,借款融资的需求也更旺盛。

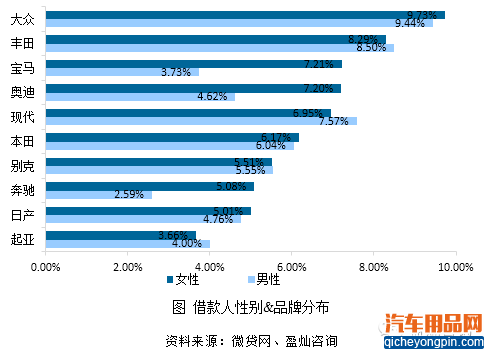

女性偏爱大众、丰田、宝马进行抵/质押,男性偏爱大众、丰田、现代进行抵/质押。对性别和车辆品牌进行交叉分析,分别计算不同性别情况下,各品牌的车辆数量占比。不论是男性还是女性排在第一和第二的均为大众和丰田。女性用于抵押的车辆品牌排在第三位的是宝马,占比为7.21%;男性用于抵押的车辆品牌排在第三位的是现代,占比为7.57%。

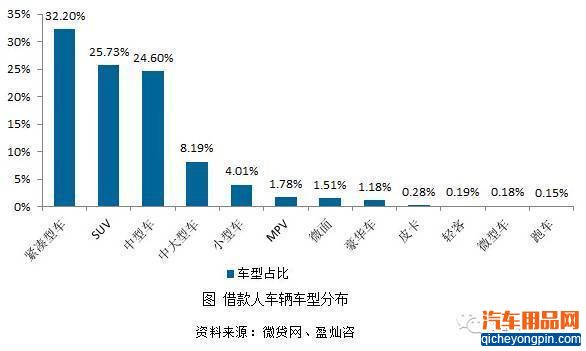

紧凑车型是主要的抵/质押车型。对用于抵/质押车辆的车型进行分析,用于抵押的车型主要有12种,分别是紧凑型车、SUV、中型车、中大型车、小型车、MPV、微面、豪华车、皮卡、轻客、微型车、跑车。用于抵质押的车型多为紧凑型车,占比达到了32.20%,其次是SUV和中型车,两者的占比为25.73%和24.60%,前三者的占比已经达到82.53%。

03 未来互联网汽车金融发展趋势

目前我国的汽车消费市场增速放缓,市场参与者纷纷布局二手车金融市场、融资租赁市场、汽车金融保险市场等利润较高的汽车金融产业。随着互联网和汽车金融的不断融合以及我国征信体系的完善,未来互联网汽车金融生态将日益丰富,竞争也会更加的激烈。互联网汽车金融发展趋势可以表现为:

● 互联网汽车金融成为未来汽车产业新的利润增长点

● 汽车后市场金融服务发展前景广阔

● 农村市场汽车金融服务是未来最大蓝海

● 市场进入者增多,跨界合作将成为常态

● 未来互联网车贷市场机遇与挑战并存

● 提供服务的渠道向移动端转

“如果发现本网站发布的资讯影响到您的版权,可以联系本站!同时欢迎来本站投稿!

十万买保时捷豪车你

十万买保时捷豪车你 硬汉与汽车的碰撞!

硬汉与汽车的碰撞! 汽车轮毂改装知识你

汽车轮毂改装知识你 梦想与梦魇共存!谈

梦想与梦魇共存!谈 全球最有价值汽车品

全球最有价值汽车品 世界上最贵的13辆汽

世界上最贵的13辆汽 汽车电商行业分析:

汽车电商行业分析: 中国汽车工业三十强

中国汽车工业三十强 汽车车主必备的十件

汽车车主必备的十件 互联网汽车火了 互

互联网汽车火了 互