从京东亚马逊看神州优车的投资价值

继优步宣布以625亿美金的估值成功融资近130亿美元之后,滴滴出行也已经完成了新一轮45亿美元的股权融资,此外还有招商银行为滴滴出行牵头安排了多达25亿美元的银团贷款。而正

继优步宣布以625亿美金的估值成功融资近130亿美元之后,滴滴出行也已经完成了新一轮45亿美元的股权融资,此外还有招商银行为滴滴出行牵头安排了多达25亿美元的银团贷款。而正在冲刺新三板的神州优车在不久前拿到了37亿人民币的投资。

这三大出行巨头,有一个共同点——巨额亏损。

市场估计,2015年滴滴出行可能亏损14亿美元(约合91亿元人民币);而2015年优步在中国已经亏损了10亿美元(约合65亿元人民币),正冲刺新三板的神州优车则亏损37亿人民币。

这三巨头还有一个共同点,估值奇高,亏损也不少。

截止目前,优步、滴滴和神州优车的估值分别为625亿美金、280亿美金和287亿人民币。

当人们试图去分析原因之时,最大的疑问便在于:为什么亏钱越多,估值越高。

这是因为长久以来,传统行业通用的估值模式都专注于企业的盈利能力。或许,换个频道想问题,你能稍稍释疑。

纵观全球,亚马逊、优步 、Airbnb、京东等,这些全球估值最高成长最快的公司一个显著特点是,在一边产生巨额亏损的同时,一边有大量的专业机构投资者追捧。

从盈利能力到现金流 亚马逊和京东的新估值模式

在分析滴滴和神州优车之前,我们先来看看纳斯达克曾经的两个亏损大户——亚马逊和京东。

东方财富choice数据显示,截至6月16日,亚马逊的股价报收717.51美元,市值高达3385亿美元,为纳斯达克市值排名第三的互联网企业。

但如此高的市值之下,亚马逊的盈利水平却很一般。2016年一季报显示,亚马逊实现营业收入291亿美元,净利润为5.13亿美元。

你更想不到的是,尽管被认为即将超越苹果,但亚马逊的亏损状态持续将近20年。

事实上,早在1994年成立之初,亚马逊也曾因为估值问题遭遇不少的争议。

2002年10月9日,互联网新贵大本营的纳斯达克指数因为科技泡沫破裂而跌至谷底,距1999年的最高点跌去78%。在此之后,很多互联网公司迅速消失,但一直亏损,总是被质疑的亚马逊却得以存活,而且越活越好。

事实上,亚马逊的发展完全颠覆了很多分析师的认知。

在2002年—2012年的黄金发展时期,亚马逊的营业收入从39亿增长到610亿,年均复合增长率超过30%,而同期美国社会总零售额年均增长低于5%,零售巨头沃尔玛的年均增长率只有7.3%,美国过去十年表现最佳的传统零售企业好市多年均增长率也只有10%。

但即便如此,看空者依旧有同样的质疑:公司既然这么牛,为什么公司的亏损却一直在继续?

对于这样的问题,答案或许就是贝索斯在2004年年报中致股东的一封信里所反复提及的一句话:

“当要在盈利和自由现金流最大化当中选一个时,我们将永远选现金流最大化。”也就是说,利润是虚的,现金才是真实的。截至2016年3月31日,亚马逊的运营现金流为113亿美元,自由现金流为64亿美元,远超一季度的净利。

如果从这个角度来理解亚马逊,投资者就能够理解为什么亚马逊在相当长的时间之内都维持一种脆弱的盈亏平衡,但市场依旧有人捧场。

因为这些投资者相信,亚马逊拥有无可比拟的未来。

京东也是如此。

据2016年一季报数据,京东实现营业收入539.7亿人民币,净利润的亏损却达9.52亿。即使是上了纳斯达克,估值高企,京东并没有改变暂时无法盈利的局面。

成立时间12年依然无法扭亏,但这并不妨碍京东不断地通过股权融资、上市筹资等手段,大量现金流牢牢握在手中。

从表面上看,京东虽因无法盈利而遭到质疑,但投资者看中的无疑是这家公司背后代表中国中产阶级消费者的崛起。中国经济放缓主要冲击对象为传统行业,京东所在的电子零售业,却是受益大赢家。所以,各大投资机构都不愿意放弃京东这块大蛋糕。

事实上,如果你看懂了亚马逊和京东,或许你就理解了滴滴和神州。一边是91亿和37亿的亏损,另一边却是280亿美金和287亿人民币的超高估值。

京东和亚马逊的例子告诉我们,在互联网思维下,单纯从“盈利能力”这个单一指标来衡量企业成长性这样传统的估值模式已经不能完全适用。

从这个角度看,滴滴、Uber和神州优车这样的“共享经济”互联网新贵获得资本的热烈追捧,也是可以理解的。

体量+用户数与B2C模式+盈利预期 滴滴和神州带来的选择

由于Uber主体目前仍在海外,其投资价值的评估比较复杂。因此,我们接下来就探讨一下,在国内被投资者追捧的滴滴和神州优车,会拥有怎样的未来。

众所周知,出行领域属于共享经济模式。在国内,以滴滴出行为代表的是C2C,而神州优车则是B2C模式。

就体量而言,滴滴无疑更成功。本轮45亿美元的巨额融资之后,滴滴的估值高达280亿美金。在国内,除了不久前,完成合并的新美大,也没谁了。

但不同于亚马逊和京东,就目前的状况而言,C2C模式可能暂时还没有产出令人垂涎的现金流。

这也是许多中国版“独角兽”的共同困惑。

就像有人说,滴滴和新美大的成功,是中国式O2O的成功——即以流量、用户、份额而非盈利来诠释成功,他们的高成长主要依赖大量投资的持续拉动。

在许多批评者看来,这是不健康的商业模式。

就像我们很难说,如今的小米是成功还是失败。同样,现在市场在追捧优步等巨头的同时,也有一些疑问,这些疑问主要表现在,C2C模式发展到目前这一步,也面临一些不确定性。比较典型的看法是,优步、滴滴的未来取决于它能否赢得C2C市场的垄断地位,取决于未来政策的走向,取决于它在体量更大、也更难撬动的汽车衍生品市场的表现,但最核心的是能否建立起一个健康可持续的商业模式。

那么,B2C模式和他所代表的神州优车呢?它和优步、滴滴的区别又在哪里?

实际上,优步、滴滴和神州的差别,并不只是公司层面,而是两种模式,即C2C和 B2C两种模式的差异。

如果把这两个模式做下简单对比,他们的差异大致体现在:

1、从目前的状态看, B2C模式与C2C模式相比,合规性更加确定,更符合网约车新政对于车辆和司机的要求,这也是为何C2C模式的公司等遭到各地运管中心的围堵,而神州甚少出事的原因所在。另外,神州专车的B2C模式,对司机和车辆的把控较强,弥补了C2C模式致命的安全漏洞。这两点,都是足以颠覆网约车运营市场格局甚至决定网约车模式存续命运的关键因素。

2、B2C和C2C模式相比,最大的不同点还在于盈利模式。神州的B2C模式有非常清晰的成本线,随着规模效应提升,其盈利前景可期;反观优步等众多C2C模式公司,受持续的续烧钱补贴大战影响,盈利尚需时日。

由于优步和滴滴均未正式进入公众资本市场,因此对于各项经营指标并没有详细的数据体现,无法做进一步的分析。而神州优车由于谋求新三板挂牌,被视为“竞争力核心”的各项数据则必须公诸于众。

从目前公开披露的数据看,神州优车所代表的B2C模式已展现出其核心竞争力。

6月8日,神州优车用长达128页的PDF正式应对股转系统对于公司要挂新三板的22问。而在回复中,关于出行市场的几个基本构成要素的数据,神州优车均已披露。

简单从2015年的指标上看,神州优车也反映出了类似于亚马逊和京东式的矛盾:营收大幅度增长,却仍旧亏损。

但神州所展现出的趋势和成长性,已让人侧目。

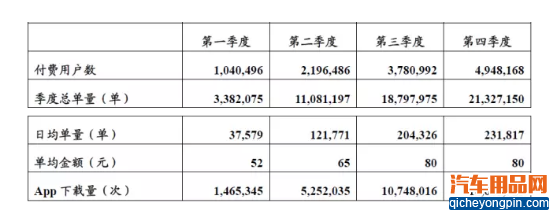

根据这些神州优车近期披露的数据,2015年其日均订单量超23万单,单均金额则从52元提升至80元;付费用户量从104万增长至近500万,增长近4倍;APP下载量从147万次猛增至1466万次,增幅达10倍;季度收入从2015年第一季度的约4000万元,增至第四季度的7.9亿元,增幅近20倍。

更为关键的是,神州优车的单均毛利从2015年第一季度的每单平均亏损123.72元缩小至第四季度的每单平均亏损42.45元。众所周知,神州优车是2014年底开始试运营,2015年才正式运营。也就是说,短短一年之间,神州优车将将单均亏损减少了将近三分之二。

事实上,神州优车的战略规划也跟亚马逊的发展历程相类似,规模效应呈现之后就是控制成本,减少费用,从而尽快实现盈利。而按照这样的高速增长比率,神州优车高层甚至表示,今年3季度将实现盈利。

当然,与滴滴在网约车市场全面出击相比,神州专车锁定的是相对高端的客户群,其体量和客户群与滴滴有一定差距。

“如果发现本网站发布的资讯影响到您的版权,可以联系本站!同时欢迎来本站投稿!

十万买保时捷豪车你

十万买保时捷豪车你 硬汉与汽车的碰撞!

硬汉与汽车的碰撞! 汽车轮毂改装知识你

汽车轮毂改装知识你 梦想与梦魇共存!谈

梦想与梦魇共存!谈 全球最有价值汽车品

全球最有价值汽车品 世界上最贵的13辆汽

世界上最贵的13辆汽 汽车电商行业分析:

汽车电商行业分析: 中国汽车工业三十强

中国汽车工业三十强 汽车车主必备的十件

汽车车主必备的十件 互联网汽车火了 互

互联网汽车火了 互